浙江龙盛拟出资80亿参与收购和利时 加速公司工业自动化发展

浙江龙盛(600352.SH)推出近年来最大并购。

9月12日晚间,浙江龙盛公告,将拟出资不超过80亿元现金参与收购自动控制系统服务商和利时。

浙江龙盛为全球染料龙头。在染料业务上,公司向中间体延伸,同时打造安全数字化发展的透明工厂。其称,此次收购将加速公司工业自动化发展。

长江商报记者注意到,浙江龙盛投资了多家股权投资类公司,金融投资板块已成为公司重要盈利贡献方。目前公司资产增至685.03亿元,20年增近120倍,股权投资收益近50亿元。此次收购或将增厚公司投资收益。

拟出资80亿参与收购和利时

9月13日,浙江龙盛公布将与LoyalValleyCapital共同组建SPV公司作为收购主体,以现金方式收购和利时,参与和利时的私有化交易,公司拟出资不超过80亿元人民币。

值得一提的是,浙江龙盛是“抢购”和利时。浙江龙盛出价每股普通股24美元,较标的前日收盘价溢价22.45%,较另外一家公司SuperiorEmerald(Cayman)Limited出价高出1美元,溢价4.35%。

和利时为自动控制系统服务商,于2008年8月在美国纳斯达克上市。公告显示,和利时2020财年实现营收5.03亿美元,实现归母净利润8011万美元;2021财年前九个月(2020年7月1日至2021年3月31日),实现营收4.35亿美元,实现归母净利润7168万美元。

浙江龙盛称,参与和利时私有化旨在配合公司长远发展的长期战略性安排,公司可以此为契机加强与和利时在技术、业务等领域的合作,加速推动公司工业自动化水平发展,并分享和利时业务成长带来的价值。

近年来浙江龙盛在安全管理上引入杜邦可持续解决方案(DSS项目),计划通过三年的两化融合及安全改进,打造一个安全数字化发展的透明工厂。此次收购或将有利于加速这一进程。

截至今年上半年末,浙江龙盛账面资金145.22亿元,较去年底增加78.84亿元,资金大幅回笼,或早就在考虑进行此次并购。

浙江龙盛称,还将考虑通过其他股权融资及债务融资(如有需要)的方式来完成本此交易。

近7年半股权投资收益累计44.74亿

浙江龙盛成立于1970年,是全球最大的纺织用化学品生产服务商,染料产能和列居全球首位。在全球的主要染料市场,约占近21%份额。

由于主要经营染料、房地产两大周期性较强的企业,公司业绩波动明显。近年来公司染料业务向中间体延伸,同时跨界并购试图实现业务多元化。

目前浙江龙盛已由单一染料产品向其他特殊化学品延伸,向相关中间体如间苯二酚、对苯二胺的生产拓展,整合和延伸染料供应链上游。

浙江龙盛资产扩张迅猛,2000年时总资产仅为5.63亿元,今年上半年末达685.03亿元,近20年增加近120倍。

长江商报记者发现,不断通过股权投资来扩张,同时获得收益,似乎已成为浙江龙盛的重要手段。

近年来浙江龙盛先后直接投资卧龙地产、中手游、浙商证券等上市公司,同时通过股权投资基金乐进投资、LVCAdvantageFund、君联新海投资、锦溪投资等投资平台来进行资本运作。

今年上半年浙江龙盛对外投资22.39亿元,同比增575.15%,主要通过新设、参股、新入股等投资了7家股权投资类公司,包括锦溪投资、汉智投资、宏基创投等。

2019-2021年上半年末,浙江龙盛其他非流动金融资产分别为34.70亿元、50.53亿元、77.76亿元。

股权投资收益已成为浙江龙盛的重要盈利来源,股权投资收益合计近50亿元,其中近7年半时间就达44.74亿元。今年上半年,其投资收益达6.12亿元,占净利润的两成以上。(记者李顺)

您可能也感兴趣:

为您推荐

新东方旗下在线K12机构东方优播关停业务 曾为在线业务重要板块

棒杰股份拟终止重大资产重组事项 交易所曾两度发函

国家邮政局:前8月全国快递服务企业业务量累计完成673.2亿件 同比增长40.1%

排行

精彩推送

- 浙江龙盛拟出资80亿参与收购和利时 加速公司工业自动化发展

- 金辉控股拟发行3亿美元于2024年到期的7.8厘优先票据

- 恒大预期9月销售持续大幅下降 进一步对现金流及流动性造成巨...

- 工信部辛国斌:中国工业机器人市场连续八年稳居全球第一

- 达安基因:参股公司安杰思科创板上市终止注册

- 吉利汽车正常行驶后桥突然断裂 车主吓出一身冷汗

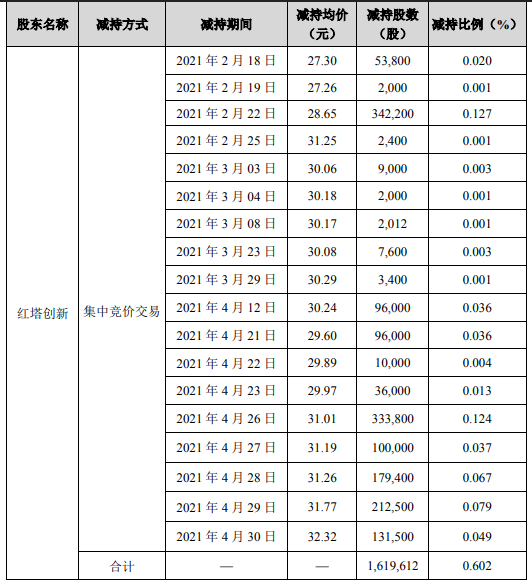

- 因自身资金需要 立昂微股东宁波利时及部分董监高拟合计减持...

- 诺诚健华科创板IPO获得受理 拟募资40亿元

- 华润微专家委员会主任暨核心技术人员王国平因工作调动原因离...

- 无锡韦感受让爱声声学所持共达电声3700万股股份 转让价款合...

- *ST长动因未按规定披露相关担保事项及诉讼事项遭责令改正并处...

- 深交所:小影科技创业板IPO获受理 拟募资8.05亿元

- 新东方旗下在线K12机构东方优播关停业务 曾为在线业务重要板块

- 棒杰股份拟终止重大资产重组事项 交易所曾两度发函

- 立昂微:宁波利时及3董监高拟合计减持不超1248.4万股

- 银河基金前8月5只基金跌超10% 银河转型累计亏26.8%

- 国家邮政局:前8月全国快递服务企业业务量累计完成673.2亿件...

- 险企分支机构市场准入条件正式迎来硬指标 加强保险市场体系建设

- 国家邮政局:前8月邮政行业业务收入累计完成8165.4亿元 同比...

- A股41家券商上半年31家员工薪酬总额涨 国联证券增72%

- A股41家券商上半年8家净利负增长 东兴红塔华安掉队

- 东莞农商行首季减薪酬提业绩 次季预期信用损失增5成

- 金地全资子公司睿宝托育杭州违法遭罚 非法聘用外国人

- 保时捷4S店维修车身多处划痕 商家态度令女子气愤

- 盛新锂能财报重大差错 两任董事长王天广周祎被批评

- 德方纳米货币资金3亿投资28亿 深交所问短期偿债压力

- 保力新半年报收问询函 毛利率连负是否存持续下滑风险

- 安信证券天津经纪人收警示函 替客户办理证券交易

- “十荟团”员工称莫名“被裁员” 未提前告知也无补偿

- 烟台男子被牵引车撞为1级残 中华财险人保财险被判赔

- 北部湾港违规收监管函 结余募资补流未经股东大会审议

- 新时代证券重庆1理财经理收警示函 委托他人招揽客户

- 北京纸及纸制品抽查5组不合格 丝宝集团旗下洁婷登榜

- 汉邦高科实控人王立群收警示函 向认购方承诺保底收益

- 财达证券上半年净利4.3亿 员工薪酬总额4亿

- 智飞生物跌3.01% 招商证券平安证券上周一唱多

- 科沃斯跌6.55% 招商证券中泰证券上月末唱多

- 隆基股份跌3.23% 中信证券一周前喊买入目标价124元

- 天合光能跌8.30% 申银万国前天喊买

- 阳光电源跌3.73% 一周前海通证券安信证券唱多

- 爱美客跌3.54% 长江证券中信证券高点唱多

- 舍得酒业跌3.81% 安信证券上月中喊买入目标价300元

- 海通证券被证监会立案调查 督导ST瑞德期间涉嫌违法

- 证监会同意亚康万玮、可孚医疗、金埔园林、华润材料创业板IPO注册

- 苏农银行上半年净利近7亿增17% 信用减值损失5.5亿

- 利亚德实控人李军收警示函 减持现信披违规

- 三星医疗收监管工作函 变更募资用于向关联方收购资产

- 博拓生物首日涨123% 过会被问研发费中薪酬大增合理性

- 玖歌投资及董事长魏晓微被谴责 交易朗源股份信披违规

- 建行常州新北支行违法被罚 违规办理经常项目资金收付

- 黄玥离任前海开源多元策略混合 增聘叶嘉管理

- 西部利得两混基增聘基金经理陈保国 与韩丽楠共同管理

- 华泰保兴尊合债聘任基金经理助理王海明 年内收益率6%

- 吴鹏飞离任民生加银精选混合 年内涨幅不足1%

- 沃森生物跌4.39% 中信证券一周前喊买入目标价90元

- 北方华创跌7.37% 国盛证券高点喊买入

- 高德红外:陈丽玲辞去财务总监职务 黄轶芳接任

- 阳光电源跌6.25% 月初海通证券安信证券唱多

- 建设银行:张毅辞去首席财务官职务

- 北京君正跌12.08% 中银证券民生证券高点唱多

- 万邦达董事长王长荣收警示函 女儿短线交易自家股票

- 中国人寿前8月保费收入5043亿元 同比增长2.33%

- 新华保险前8月保费收入1189.38亿元 同比增长2%

- 创世纪半年报收问询函 净利润增7成现金流下滑转负

- 众邦银行一客户经理武汉违法被罚 大股东为卓尔控股

- 国民技术子公司虚构应收账款收回 董事长孙迎彤被警示

- 汉口银行黄石分行4宗违法被罚 单位存款统计错误等

- 银保监会发布《保险公司分支机构市场准入管理办法》

- 深圳华润万佳某分店违反食安法被罚 大股东为华润万家

- 绿米联创公司质量违法被罚款 智能晾衣机抽检不合格

- 房子无人住却发现地上有烟头 物业承认工作疏忽

- 银联商务公司湖北分公司2宗违法被罚170万

- 小康股份未准确披露股东持股 实控人张兴海被监管警示

- 广州1女子患癌被拒赔保险金 光大永明人寿被法院判赔

- 河北银行上半年净利增10% 员工薪酬福利总额增6%

- 金三江上市首日涨267% 实控人曾向公司借钱内控遭疑

- 丰之银及总经理冷立昌收警示函 向非合格投资者募资

- 广东逸信基金被责令改正 未按约定披露旗下基金季报

- 禾信仪器上市首日涨425% IPO募3亿国信证券赚0.2亿

- 兰卫医学上市首日涨338% IPO募2亿国金证券赚0.4亿

- 华夏金融ETF基金净值上涨1.67% 场内价格溢价率为-0.00%

- 建信港股通恒生中国企业ETF基金净值上涨1.72% 场内价格溢价...

- 华夏中证物联网主题ETF基金净值上涨1.64% 场内价格溢价率为-0.60%

- 万家上证50ETF基金净值上涨1.50% 场内价格溢价率为-0.27%

- 广发中证全指金融地产ETF基金净值上涨1.48% 场内价格溢价率为-0.15%

- 华夏上证50ETF基金净值上涨1.48% 场内价格溢价率为0.00%

- 嘉实中证金融地产ETF基金净值上涨1.53% 场内价格溢价率为-0.36%

- 富国中证稀土产业ETF基金净值上涨1.64% 场内价格溢价率为-0.07%

- 汇添富中证金融地产ETF基金净值上涨1.54% 场内价格溢价率为-0.63%

- 李海涛离任蜂巢添益纯债基金 年内涨幅不足4%

- 江南农商银行上半年营收增1% 员工薪酬福利总额增31%

- 华泰柏瑞中证稀土产业ETF基金净值上涨1.60% 场内价格溢价率为0.13%

- 华宝中证电子50ETF基金净值上涨2.11% 场内价格溢价率为-0.07%

- 平安中证光伏产业ETF基金净值上涨1.94% 场内价格溢价率为-0.22%

- 鹏华中证光伏产业ETF基金净值上涨1.96% 场内价格溢价率为-0.23%

- 吴翰离任国投瑞银稳健养老混合 今年来收益率6%

- 四川11家公司年内获超百家机构调研 天齐锂业股价区间涨幅228...

- 供应连续五季度上扬,信心提振带动高品质办公项目走向市场

- 缦合·北京全生命周期健康服务 为高净值家庭保驾护航

- 多燕瘦:晨起一杯水,健康一整天

营业执照公示信息

营业执照公示信息