中伟股份现金流连负3年内控遭疑问

中伟新材料股份有限公司(简称“中伟股份”,300919.SZ)在深交所创业板上市,开盘报76.10元,涨209.35%,盘中最高报88.88元,最低报75.00元。截至今日收盘,中伟股份报85.00元,涨245.53%,成交额23.47亿元,振幅56.42%,换手率67.09%。

中伟股份主要从事锂电池正极材料前驱体的研发、生产、加工及销售,主要产品包括三元前驱体、四氧化三钴,分别用于生产三元正极材料、钴酸锂正极材料。三元正极材料、钴酸锂正极材料进一步加工制造成锂电池,最终应用于新能源汽车、储能及消费电子等领域。

中伟股份本次于深交所创业板上市,发行数量为5697万股,发行价格为26.40元/股,保荐机构为华泰联合证券有限责任公司,保荐代表人为董瑞超、金巍锋。中伟股份本次募集资金总额为14.01亿元,扣除发行费用后,募集资金净额为12.75亿元。

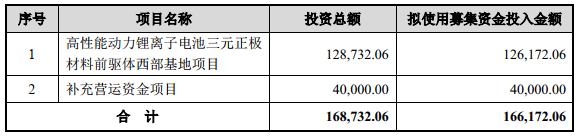

中伟股份最终募集资金比原计划少3.87亿元。中伟股份于12月17日披露的招股说明书显示,公司拟募集资金16.62亿元,其中12.62亿元用于高性能动力锂离子电池三元正极材料前驱体西部基地项目,4.00亿元用于补充营运资金项目。

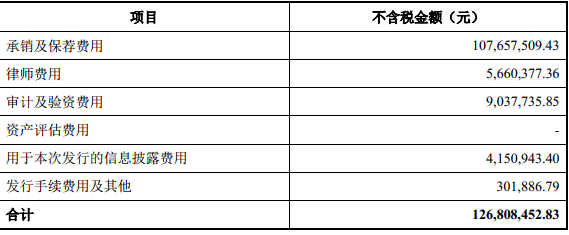

中伟股份本次上市发行费用为1.27亿元,其中保荐机构华泰联合证券有限责任公司获得承销保荐费用1.08亿元,天职国际会计师事务所(特殊普通合伙)获得审计验资费用903.77万元,湖南启元律师事务所获得律师费用566.04万元。

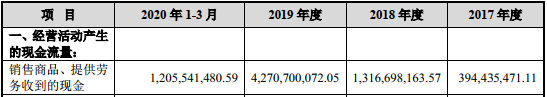

中伟股份销售商品、提供劳务收到的现金远远不及营业收入。2017年、2018年、2019年、2020年1-3月,中伟股份实现营业收入分别为18.62亿元、30.68亿元、53.11亿元以及15.69亿元;销售商品、提供劳务收到的现金分别为3.94亿元、13.17亿元、42.71亿元和12.06亿元。

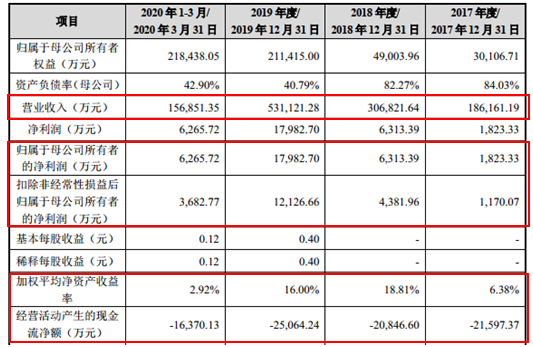

中伟股份经营活动产生的现金流净额连负3年。2017年、2018年、2019年、2020年1-3月,中伟股份实现归属于母公司所有者的净利润分别为1823.33万元、6313.39万元、1.80亿元、6265.72万元;扣除非经常性损益后归属于母公司股东的净利润分别为1170.07万元、4381.96万元、1.21亿元、3682.77万元;经营活动产生的现金流量净额分别为-2.16亿元、-2.08亿元、-2.51亿元、-1.64亿元。

2017年、2018年、2019年、2020年1-3月,中伟股份加权平均净资产收益率6.38%、18.81%、16.00%、2.92%。报告期内,公司不存在股利分配的情形。

中伟股份表示,报告期内公司经营活动产生的现金流量净额持续为负,主要有以下原因:业务快速扩张,运营资金需求规模不断增长;采购模式变化,国际采购逐年增长;票据收款结算方式和票据贴现的影响。报告期内,公司净利润与经营活动产生的现金流量净额的差异,与可比公司存在不同程度的差异,主要系各公司的收入增长幅度、存货增长及经营性应收应付增长不同所致。

此外,9月23日,创业板上市委员会2020年第28次审议会议召开,上市委会议对中伟股份提出问询表示,报告期内发行人存在第三方回款、开具无真实交易背景票据、转贷融资以及超越资质从事化学品业务等情形。请发行人代表说明相关内控制度的执行情况及有效性。请保荐人代表发表明确意见。

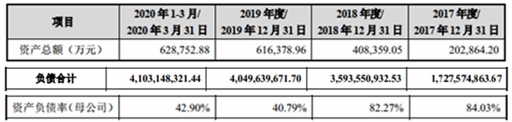

2017年末、2018年末、2019年末、2020年3月末,中伟股份资产总额分别为20.29亿元、40.84亿元、61.64亿元、62.88亿元;负债合计17.28亿元、35.94亿元、40.50亿元、41.03亿元。报告期内,公司资产负债率(母公司)分别为84.03%、82.27%、40.79%、42.90%。

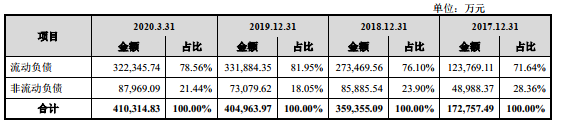

公司流动负债占负债总额的比例均超过70.00%。报告期各期末,中伟科技流动负债分别为12.38亿元、27.35亿元、33.19亿元、32.23亿元,占比71.64%、76.10%、81.95%、78.56%。

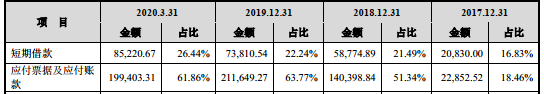

报告期各期末,中伟股份短期借款分别为2.08亿元、5.88亿元、7.38亿元、8.52亿元,占流动负债比例分别为16.83%、21.49%、22.24%、26.44%。中伟股份表示,报告期各期末,公司短期借款规模逐年上升,主要由于随着经营规模的扩大,公司需要资金不断扩充产能并投入生产,并需要足够的流动资金用于日常生产经营中,导致公司短期借款规模增长较大。

报告期各期末,公司应付票据及应付账款余额分别为2.29亿元、14.04亿元、21.16亿元、19.94亿元,占流动负债比例分别为18.46%、51.34%、63.77%、61.86%。

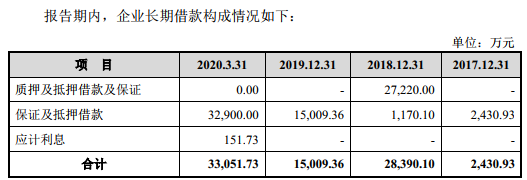

报告期各期末,中伟股份长期借款分别为2430.93万元、2.84亿元、1.50亿元、3.31亿元。中伟股份表示,公司长期借款金额呈上升趋势,主要系由于随着经营规模扩大,公司通过银行借款方式投资建设生产车间、设备和配套设施所致。2019年较2018年下降,主要原因是公司2019年偿还了建行长沙兴湘支行借款3亿元所致。

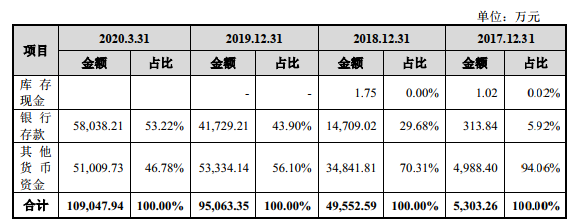

2017年末、2018年末、2019年末、2020年3月末,中伟股份货币资金分别为5303.26万元、4.96亿元、9.51亿元、10.90亿元。其中,银行存款为313.84万元、1.47亿元,4.17亿元、5.80亿元,占比分别为5.92%、29.68%、43.90%、53.22%。

招股书称,报告期内,公司货币资金逐年增长,主要因为经营规模扩大及股权和债务融资所致。

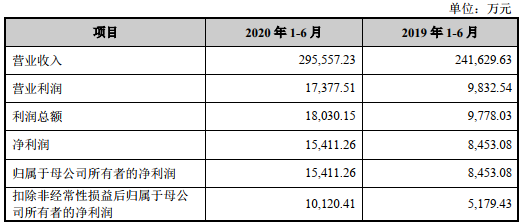

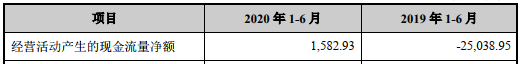

2020年1-6月,中伟股份实现营业收入为29.56亿元,同比增长22.32%;实现归属于母公司所有者的净利润为1.54亿元,同比增长82.32%;实现扣除非经常性损益后归属于母公司所有者的净利润分别为1.01亿元,同比增长95.40%;经营活动产生的现金流量净额为1582.93万元,去年同期为-2.50亿元。

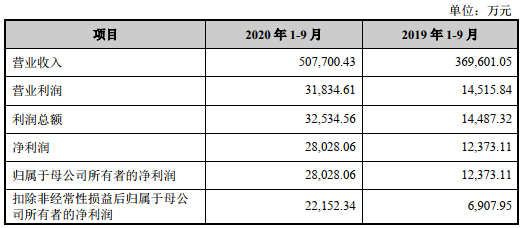

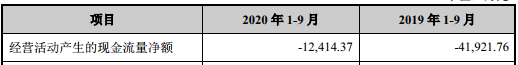

2020年1-9月,中伟股份实现营业收入为50.77亿元,同比增长37.36%;实现归属于母公司所有者的净利润为2.80亿元,同比增长126.52%;实现扣除非经常性损益后归属于母公司所有者的净利润为2.22亿元,同比增长220.68%;经营活动产生的现金流量净额为-1.24亿元,去年同期为-4.19亿元。

中伟股份预计2020年营业收入为73亿元至80亿元,同比增长37.45%至50.62%;归属于母公司所有者的净利润为3.60亿元至4亿元,同比增长100.19%至122.44%;扣除非经常性损益后归属于母公司所有者的净利润为3亿元至3.40亿元,同比增长147.39%至180.37%。