强瑞技术上市首日涨88% 募集资金5.5亿国信证券保荐

北京11月10日讯今日,深圳市强瑞精密技术股份有限公司(以下简称“强瑞技术”,301128.SZ)在深交所创业板上市。截至今日收盘,强瑞技术报56.10元,涨幅88.13%,成交额5.63亿元,换手率70.58%,振幅141.58%,总市值41.45亿元。

强瑞技术主要从事工装和检测用治具及设备的研发、设计、生产和销售,致力于为客户提供实现自动化生产、提高生产效率和良品率的治具及设备产品。

截至上市公告书刊登日,强瑞控股持有强瑞技术2844.55万股股份,占公司总股本的比例为51.33%,为公司的控股股东。

尹高斌持有强瑞控股50.5000%的股权,同时直接持有公司股份659.69万股股份(占公司总股本的比例为11.9045%),此外,尹高斌通过其担任执行事务合伙人的强瑞投资持有公司2.48万股股份(占公司总股本的比例为0.0448%),故尹高斌直接和间接共计持有公司37.8718%的股份。

刘刚持有强瑞控股49.5000%的股权,同时直接持有公司525.92万股股份(占公司总股本的比例为9.4905%),此外,刘刚通过强瑞投资持有公司1802股股份(占公司总股本的比例为0.0033%),故刘刚直接和间接共计持有公司34.9031%的股份。

尹高斌与刘刚于2019年8月12日签署《一致行动人协议》,2021年8月25日,双方就前述《一致行动人协议》签署了补充协议。

综上,尹高斌和刘刚为一致行动人,合计持有公司72.7749%的股份,为公司的共同实际控制人。

强瑞技术于2021年6月17日首发过会,创业板上市委员会2021年第32次审议会议提出问询的主要问题:

1.2019年1月,发行人与申觉中、肖辉共同设立强瑞装备;2019年11月,发行人收购强瑞装备剩余57%股权,强瑞装备成为发行人全资子公司,申觉中、肖辉以转让强瑞装备股权取得的资金向发行人增资。请发行人代表进一步说明上述设立、收购和增资事项是否构成一揽子交易行为,是否构成股份支付。请保荐人代表发表明确意见。

2.根据申报材料,近年来全球智能手机出货量持续下滑,2020年发行人来自第一大客户的收入出现较大幅度的下降。请发行人代表进一步说明与第一大客户业务合作的稳定性及可持续性。请保荐人代表发表明确意见。

强瑞技术本次在深交所创业板上市,公开发行股票1847.17万股(占发行后总股本的25.00%),发行价格为29.82元/股,保荐机构(主承销商)为国信证券股份有限公司,保荐代表人为张华、魏安胜。强瑞技术本次发行募集资金总额为5.51亿元,扣除发行费用后,募集资金净额为4.93亿元。

强瑞技术最终募集资金净额比原计划多1.17亿元。强瑞技术于10月27日披露的招股书显示,公司拟募集资金3.76亿元,分别用于夹治具及零部件扩产项目、自动化设备技术升级项目、研发中心项目、信息化系统建设项目、补充流动资金。

强瑞技术本次发行费用合计5734.57万元,国信证券股份有限公司获得保荐及承销费用3981.13万元。

上市公告书显示,强瑞技术2021年1-9月营业收入3.28亿元,较上年同期减少3.17%;归属于母公司所有者的净利润4089.26万元,较上年同期减少24.05%;归属于发行人股东的扣除非经常性损益后的净利润3843.51万元,较上年同期减少25.09%;经营活动产生的现金流量净额-936.43万元,较上年同期减少184.14%。

公司根据1-10月的实际经营情况,在手订单、年度中标情况及与客户业务沟通结果等预测2021年全年营业收入为4.00-4.20亿元,与2020年相比变动幅度为-4.8%至-0.04%;归属于母公司股东的净利润为4900-5400万元,与2020年相比变动幅度为-23.78%至-13.58%;扣除非经常性损益后可实现归属于母公司股东的净利润4550-5050万元,与2020年相比变动幅度为-21.52%至-12.90%。随着相关客户订单量的增加,公司预计2021年全年经营业绩的同比降幅将在2021年上半年和前三季度同比降幅的基础上逐渐收窄。

您可能也感兴趣:

今日热点

为您推荐

国家发改委:目前煤炭最高日产量达到1193万吨 创近年来新高

监管为短信营销按下了“消停键” 部分平台可退订

《关于公开征集北京市员工制家政服务企业(2022年度)名单的通知》发布

排行

精彩推送

- 强瑞技术上市首日涨88% 募集资金5.5亿国信证券保荐

- 隆华新材上市首日涨146% IPO募7亿东吴证券赚5082万

- 巨一科技上市首日涨95% IPO募15.8亿元国元证券保荐

- 华奥汽车终止创业板IPO 保荐机构为中信建投

- 贷款借多了都不通过要怎么办? 银行信用贷款利率多少?

- 股票为什么会突然停牌? 股票停牌是什么意思?

- 去银行贷款需要什么材料? 银行个人贷款怎么贷?

- 大学生每月500怎么理财? 初学者如何投资基金?

- 定投基金赚了多少可以收手? 存银行定期和做基金定投哪种比...

- 怎么看基金经理调仓? 指数调仓什么意思?

- 100万医疗保险一年交多少钱? 百万医疗保险可以报销意外医疗吗?

- 贷款银行卡异常打不了钱怎么回事? 年轻人一般办什么银行卡?

- 怎么办理银联pos机? POS机费率标准多少?

- 什么是医保定点医院? 医保应该怎么交?

- 逾期了把钱打到卡里会自动扣吗? 办理银行卡需要带什么?

- 股票股东减持频繁意味着什么? 大基金减持股票意味着什么?

- 失信名单多久会自动消除? 贷款不还会影响到家人吗?

- 人民币对美元汇率中间价下调45个基点

- 2021年10月份全国CPI同比上涨1.5% 环比上涨0.7%

- 2021年10月份全国PPI同比上涨13.5% 环比上涨2.5%

- 国家统计局董莉娟:10月份CPI有所上涨 PPI涨幅扩大

- 国家统计局:2021年10月CPI同比上涨1.5%

- 国家统计局:2021年10月PPI同比上涨13.5%

- 专题:2021年10月CPI同比涨1.5% PPI同比涨13.5%

- 午评:三大指数下行沪指跌1.2% 元宇宙概念上涨

- 美股周二收跌 业内人士:美股牛市见顶或不可逆转

- 今日上市:强瑞技术、隆华新材、巨一科技

- 格灵深瞳过会:今年IPO过关第359家 海通证券过21.5单

- 臻镭科技过会:今年IPO过关第360家 中信证券过50.5单

- 大洋电机2名股东合计减持14.9万股 第三季度归母净利增长9.65%

- 仙鹤股份控股股东仙鹤控股合计质押5900万股 占公司总股本比...

- 欢乐家控股股东豪兴投资质押600万股 占公司总股本比例的1.33%

- 华自科技控股股东华自集团质押630万股 占公司总股本比例的1.99%

- 广东骏亚4名股东合计减持106万股 价格区间为18.42-25.80元/股

- 长沙银行:获准发行不超50亿元绿色金融债券

- 中科曙光:拟使用27亿闲置募集资金临时补充流动资金

- 证监会同意迪哲医药、东芯股份、南网科技科创板IPO注册

- 震安科技:副总经理李华林辞职

- 皖通科技:易增辉辞去董事、副董事长等职务

- 天茂集团:国华人寿前10月保费收入295亿 同比增长2%

- 建筑女王扎哈力作 广州白云新地标无限极广场落成

- 淘宝购买"万家乐"燃气热水器 品牌方确认"伪造产品"

- 买车后推荐买新华保险意外险 十年可取变成三十年?

- 百万保时捷迟迟不能提车 萧山保时捷中心:车子在德国发生擦碰

- 家长替孩子叫滴滴车费一直没交 司机向平台反映一个月无果

- 极兔贵阳网点一快递员拿走他人包裹 是何动机令人生疑

- 杭州格莱美医美优惠做除皱 客户疼的跳起来质疑没打麻药

- “特斯拉”发出异响 挂D档车子倒退?

- 优壹美医疗美容门诊部做面部除皱 女士称没改善反而多了两道疤

- 收评:指数回升沪指重回3500点 农业和军工股强势

- 抢占区域发展红利 济南宝能城多元业态赋能城市发展

- 银保监会处罚两家互联网保险经纪平台

- 9日人民币对美元汇率中间价上调56个基点

- 招联金融不还会影响支付宝吗? 花呗额度超限了怎么办?

- 基金最大回撤率在哪里看? 股票跟基金收益有什么区别?

- 信用卡欠款可以用公积金还吗? 如何选择一张合适自己的大额...

- 支付宝转账免费额度怎么提升? 微信账号异常怎么解除和养号方法

- 自己的医保卡可以给父母看病吗? 买口罩为何不能刷医保卡?

- 余额宝会不会损失本金? 有哪些比余额宝更好的理财方式?

- 信用卡借钱哪个银行利息低? 并股是利好还是利空?

- 在家轻松理财赚钱的方法有哪些? 赚钱的思维如何养成?

- 公积金可以自己个人交吗? 公积金能全部取出来吗?

- 支付宝花呗逾期多久会出现在征信报告中? 花呗使用后如何还款?

- 征信有问题房贷批不下来怎么办? 征信报告怎么查?

- 收入不高怎么理财? 定期理财产品与活期有什么区别?

- 房贷不满一年可以卖吗? 要提前还房贷的人需留意以下几点

- 昆仑万维回复关注函:2019年就已开始布局元宇宙,无蹭热点情形

- 维信诺获选“2021年度碳中和先锋企业”

- 郑州银行-积极布局“四新金融”,将智能金融服务融入市民生活

- 国联安鑫乾混合增聘基金经理王欢 杨子江离任

- “雅迪”突然起火 里面有“锂电池”

- 午评:三大指数高开低走沪指微跌0.02% 农业股拉升

- 美股周一小幅收高 华尔街机构:美股正在形成泡沫

- 今日申购:鸥玛软件

- 中海地产与微软中国在进博会上达成战略合作

- 电声股份股东华侨银行和利安资本合计减持423.23万股 上半年...

- 三诺生物董事长助理李心一增持73.32万股 价格区间为24.35-24.72元/股

- 迪安诊断股东陈海斌及其一致行动人减持708.76万股 价格区间...

- 天舟文化控股股东天鸿投资减持2506万股 价格区间为2.82-5.53元/股

- 振芯科技4名股东合计减持79.65万股 价格区间为25.78-26.3元/股

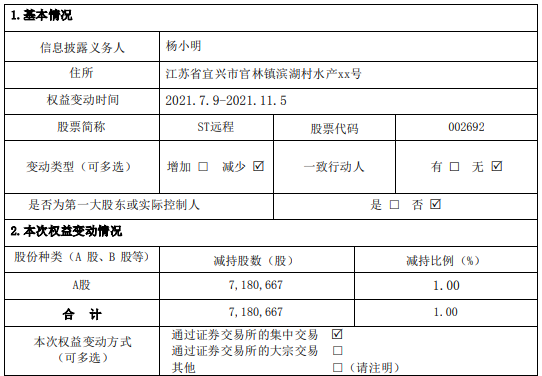

- ST远程股东杨小明减持718.07万股 占公司普通股总股本比例为1%

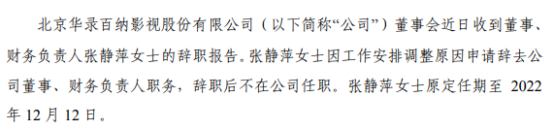

- 华录百纳财务负责人张静萍辞职 2020年薪酬为92.31万元

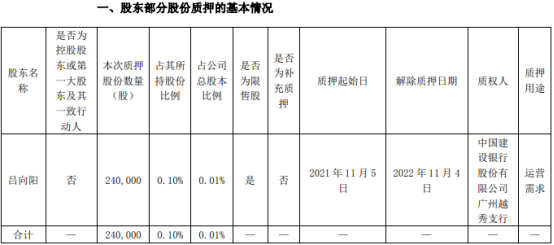

- 比亚迪股东吕向阳质押24万股 占公司总股本比例的0.01%

- 我国进口商品持续强劲增长 消费升级推高进口需求

- 商务部印发“十四五”利用外资发展规划 推动经济高质量发展

- 面临投资困局 渤海人寿如何延续转型之路?

- 三季度保险业偿付能力充足 近七成险企综合偿付能力充足率较...

- 《北京2022冬奥会中国人保保障服务计划》发布

- 车险综合改革实施一周年 深圳商业车险累计让利14亿元

- 交行发布长三角ESG信用债指数 涵盖长三角区域发行主体105个

- 农行首笔海洋碳汇质押贷落地山东 金额为1300万元

- 86%海外企业看好中国“双碳”机遇 坚定加码中国市场

- 香雪制药扩张23亿短债悬顶 资产负债率飙升至61.67%

- 京城佳业:发售价厘定为每股发售股份8.28港元 所得款项净额...

- 永安期货拟公开发行1.46亿股 申购日期2021年11月17日

- 国内石墨电极市场价格走高 供需格局持续向好

- 发改委印发《“十四五”节水型社会建设规划》 到2025年用水...

- 合景泰富10月预售建筑面积约为50.2万平方米 同比减少25.1%

- 西部黄金拟筹划重大资产重组事项 公司股票自11月9日起停牌

- 保利置业10月份实现合约销售额约为45亿元 同比下降48.86%

营业执照公示信息

营业执照公示信息