百诚医药首日涨27% 超募12亿总募资21.5亿去年营收2亿

北京12月20日讯今日,杭州百诚医药科技股份有限公司(以下简称“百诚医药”,301096.SZ)在深交所创业板上市。截至今日收盘,百诚医药报101.08元,涨幅26.98%,成交额18.69亿元,振幅25.15%,换手率71.25%,总市值109.33亿元。

百诚医药是一家以药学研究为核心的综合性医药技术研发企业,采取“受托研发服务+研发技术成果转化”双线发展战略,主要为各类制药企业、医药研发投资企业提供药物研发服务及研发技术成果转化。

截至上市公告书公告日,百诚医药控股股东及实际控制人为邵春能、楼金芳夫妇。邵春能直接持有公司发行前股本总额24.96%的股份,另通过控制绍兴百众、百君投资、福钰投资分别控制公司发行前股本总额4.07%、1.02%及0.65%的股份;楼金芳直接持有公司发行前股本总额16.64%的股份,邵春能、楼金芳合计控制公司发行前股本总额47.34%的股份。

百诚医药于2021年6月9日首发过会,创业板上市委员会2021年第30次审议会议提出问询的主要问题:

1.请发行人代表:(1)结合履约过程中各节点形成的资产归属及转移、为客户带来经济利益的情况,进一步说明按“时段法”确认收入的具体依据;(2)补充说明选取里程碑符合实际履约进度的依据;(3)说明相关内控制度是否健全并有效执行。请保荐人代表说明核查过程并发表明确意见。

2.请发行人代表说明:(1)发行人临床试验服务基地采购价格低于同行业可比公司的原因及合理性;(2)临床服务业务成本构成与同行业可比公司是否存在较大差异;(3)与主要合作医院确定合作关系的过程,是否存在其他利益安排。请保荐人代表发表明确意见。

百诚医药本次在深交所创业板上市,公开发行股票2704.17万股,占发行后总股本的比例为25.00%,本次发行股份均为新股,公司股东不进行公开发售股份,发行价格为79.60元/股,保荐机构(主承销商)为国金证券股份有限公司,保荐代表人为余波、耿旭东。百诚医药本次发行新股募集资金总额为21.53亿元,扣除发行费用后,实际募集资金净额为18.63亿元。

百诚医药最终募集资金净额比原计划多12.13亿元。百诚医药于2021年12月15日披露的招股说明书显示,公司拟募集资金6.51亿元,全部用于杭州百诚医药科技股份有限公司总部及研发中心项目。

百诚医药本次发行费用总额为2.89亿元,其中国金证券股份有限公司获得承销保荐费用2.62亿元。

2018年、2019年、2020年,百诚医药的营业收入分别为8212.21万元、1.56亿元、2.07亿元;归属于母公司所有者的净利润分别为1104.17万元、4439.79万元、5740.37万元;扣除非经常性损益后归属于母公司所有者的净利润分别为737.02万元、4225.21万元、5486.57万元;经营活动产生的现金流量净额4536.35万元、7146.53万元、5436.01万元。

2021年1-9月,百诚医药实现营业收入2.22亿元,较上年同期增加77.40%;归属于母公司股东的净利润6451.88万元,较上年同期增加208.88%;扣除非经常性损益后的归属于母公司股东的净利润6323.19万元,较上年同期增加158.10%;经营活动产生的现金流量净额为6198.66万元,较上年同期增加268.20%。

百诚医药预计2021年度营业收入为3.35亿元至3.70亿元,同比增长61.64%至78.53%;预计归属于母公司股东的净利润为9900.00万元至1.10亿元,同比增长72.46%至91.63%;预计扣除非经常性损益后归属于母公司股东的净利润为9000.00万元至1.00亿元,同比增长64.04%至82.26%。

您可能也感兴趣:

为您推荐

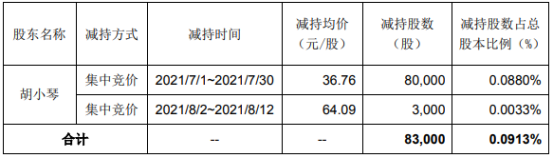

维宏股份股东胡小琴减持8.3万股 价格区间为36.76-64.09元/股

年内32股遭立案 信披违规占九成

兴福电子分拆上市前引入15家战投 合计增资7.68亿元

排行

精彩推送

- 百诚医药首日涨27% 超募12亿总募资21.5亿去年营收2亿

- 禾迈股份超募48亿首日涨30% 过会被问光伏贷业务风控

- 恒邦财险山西分公司违法被罚50万 虚列业务套取费用

- 家鸿口腔去年净利降 一颗牙成本百元主要产品售价下滑

- 万和证券5宗违规被责令限期改正 "三会"运作不规范等

- 午评:三大指数低开低走创指跌超2% 地产股逆势活跃

- 铜冠矿建终止上交所主板IPO 保荐机构为天风证券

- 冠龙股份过会:今年IPO过关第397家 长江保荐过9单

- 山西金融租赁违法被罚210万 未经资格审查任命高管等

- 龙芯中科过会:今年IPO过关第398家 中信证券过57.5单

- 景业智能过会:今年IPO过关第399家 中信证券过58.5单

- 古交农商银行及三支行违法被罚300万 漏报案件信息等

- 资本市场萌生“新宠儿”,未势能源A轮融资打破行业天花板

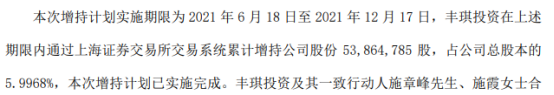

- 东百集团控股股东丰琪投资增持5386.48万股 占公司普通股总股...

- 维宏股份股东胡小琴减持8.3万股 价格区间为36.76-64.09元/股

- 理工环科2名股东合计减持169.52万股 价格区间为9.08-13.49元/股

- 光明乳业副总经理陆骏飞辞职 第三季度净利润为1.84亿元

- 飞天诚信副总经理郁群慧辞职 第三季度净亏损1225万元

- 金圆股份副总经理万建利辞职 不再继续担任公司任何职务

- 兆威机电2021年预计净利1.47亿-1.71亿元 同比下降30%-40%

- 今日上市:百诚医药、禾迈股份

- 美股上周五收跌 穆迪经济学家:美股将出现10%至20%回调

- 厦门弘汉光电违法占用消防车道被罚 为弘信电子子公司

- 亿嘉和:实控人朱付云控制的企业拟减持不超741万股

- 中控技术:正泰电器拟减持不超2965万股

- 金龙汽车:陈建业辞去董事长职务 谢思瑜接任

- 太极实业:聘任邓成文为董事会秘书

- 花1万3买的明牌珠宝钻戒改尺寸 23分印着20?

- 新买的苹果手机好像被用过 消费者上门讨说法

- 金隅森临澜府也用轻钢龙骨隔墙 业主:我从头到尾都不知道

- 集萃药康12月24日科创板首发上会

- 百合股份12月23日首发上会 上月被暂缓审议

- 国投瑞银汤海波离任3只混基 年内全亏损最高跌15%

- 方正富邦稳恒3个月定开债券增聘基金经理王靖

- 王咏辉离任信达澳银领先增长混合 年内亏损3.7%

- 淳厚稳宁6个月定开债增聘基金经理江文军 前天刚成立

- 王浩离任中信建投智信物联网 周紫光独立管理

- 柳世庆离任民生加银持续成长混合 基金年内亏损6%

- 风光股份超募4亿首日涨95% 预计今年扣非净利降两成

- 合众人寿长治中支违法被央行处罚 拒收现金

- 银保监会修改保险资金运用领域部分规范性文件

- 陕西眉县泰隆村镇银行违法被罚 大股东为泰隆商业银行

- 中国银河证券青岛某员工收警示函 向客户提供测评答案

- 风光股份上市首日龙虎榜:2机构席位卖出1441万元

- 12月17日人民币对美元汇率中间价下调14个基点

- 兴发集团4.8亿元募投变更 上交所问是否有利中小股东

- 岳阳林纸控股股东违规占用资金 2任董事长被通报批评

- 艾力斯浦东违法被罚20万 未取得许可发布处方药广告

- 重庆通报1批次不合格食品风控情况 为盒马销售橙汁

- 能链NewLink获国际绿色基金和山东高速E2轮战略投资

- 保险金信托是什么?和保险一样?

- 青岛威尔德新材料被罚779万 擅自改变结汇资金用途

- 紫光集团赵伟国与智路建广管理模式的对比

- 佳讯飞鸿2019年财报不合规 董事长林菁等收警示函

- 午评:指数震荡走弱沪指跌0.9% 数字货币板块涨幅居前

- 神马股份收监管工作函 子公司以增资方式引入投资者

- 辽宁一女子患恶性肿瘤遭拒赔 中意人寿一审二审均败诉

- 紫光集团与智路建广管理模式的对比

- 泓淋电力过会:今年IPO过关第394家 中信证券过55.5单

- 世佳科技IPO上会被否 保荐机构为国金证券

- 江波龙过会:今年IPO过关第395家 中信建投过38单

- 马上消费2021“天马杯”全球高校科技创新大赛决赛即将开战

- 民生人寿泰州中心支公司违法被罚 财务数据不真实等

- 华中数控股东华科资产减持54.31万股 均价为29.90元/股

- 比亚迪股东夏佐全减持1194.18万股 价格区间为237.517-299.872元/股

- *ST赫美副总经理沈佳峰辞职 第三季度净亏损6744万元

- 古鳌科技控股股东陈崇军质押750万股 占公司总股本比例的2.47%

- 长江健康控股股东长江润发集团质押3000万股 占公司总股本比...

- 山西在沁水等8个县试点野生动物致害补偿保险 进一步完善生态...

- 运城市工伤保险待遇再提高 预计明年1月份将新待遇发放到位

- 平安健康名医工作室,切实解决患者斑秃之苦

- 温州市住建局发布《关于做好我市住宅全装修相关政策实施工作...

- 银保监会规范险资参与证券出借业务行为 优化资本市场供需结构

- 新能源车险发布揭开行业变局 新能源车企如何抢占车险战略高地?

- 深圳面向全球招商签约项目超260个 投资总额超8200亿元

- 商务部:前11月全国实际使用外资金额10422亿元 同比增长15.9%

- 汇绿生态拟筹划非公开发行事项 存重大不确定性

- 乐通股份重组被否股价跌停 交易标的资产定价公允性引质疑

- 奋达科技拟6.01亿元转让东莞欧朋达100%股权 进一步聚焦主业

- 周振峰:2021年前三季度牛奶产量2514万吨 同比增长8%

- 银保监会:银行业金融机构应当对单一客户实施充分尽职调查

- 银保监会:银行业金融机构不得对分期业务提供最低还款额服务

- 锦盛新材:湖州立溢、上海科丰拟合计减持不超11.88%股份

- 美股周四收跌 德意志银行:美股估值处于历史高位

- 衣柜迟迟没装只能摆八大包 绿城置换:签合同前就特别说明了

- 今日上市:风光股份

- 金山股份:能源投资集团拟减持不超公司总股本的1.969%

- 禾迈股份将于12月20日在科创板上市 发行价格为557.8元/股

- 世佳科技创业板IPO被否 要求说明公司对客户的销售发生重大变...

- 深交所:昊帆生物创业板IPO已获受理

- 银河股份IPO已获受理 拟募资6.61亿元

- 天键股份创业板IPO已获受理 拟募资6亿元

- 珍酒发布《关于调整珍酒系列产品价格的通知》

- 银保监会:信用卡业务营销、风险管控、资金流向将迎来统一规...

- 海南银行股权变更申请未获监管核准 近两年股东股权频频变更

- 国家发改委:我国物价水平保持在合理区间 猪肉供应稳定

- 年内32股遭立案 信披违规占九成

- 银保监会发布《关于进一步促进信用卡业务规范健康发展的通知(...

- 兴福电子分拆上市前引入15家战投 合计增资7.68亿元

- 冀东水泥拟3.47亿元全控福龙水泥 标的拥有3宗水泥灰岩采矿权

营业执照公示信息

营业执照公示信息